金价涨疯了!为了找答案,基金经理往前看了一百年……

从走势看,于去年突破2000美元大关的黄金价格并未停歇,历经春节后几番震荡上行后,截至3月14日价格已逼近2200美元/盎司。一方面,这使得黄金相关ETF净值持续上升;另一方面,不少店面的足金首饰价格已突破660元/克。

从券商中国记者观察来看,黄金零售价持续走高,消费者关注度不但没有降低,反而水涨船高。即便是在专业投资领域,市场的关注点在于,黄金价格这样的涨势,是否具有持续性?为探寻答案,有基金经理从过往100年维度去探寻黄金价格规律。他发现,截至目前金价还未进入最新一轮跃升期,真正的上行周期或许还在后面。

一克金从400多元涨到660元

在金价突破2000美元时,市场曾探讨金价是否已达到高位、会否触顶回落。但事后来看,这种担心是多余的。走势图显示,金价在2月13日拉出一根阴线之后,随之走出一个6连阳(2月14日至2月21日),后是一个更为壮观的九连阳(2月28日―3月11日)。历经这些走势后,截至3月14日金价持仍维持在2170美元左右高位。

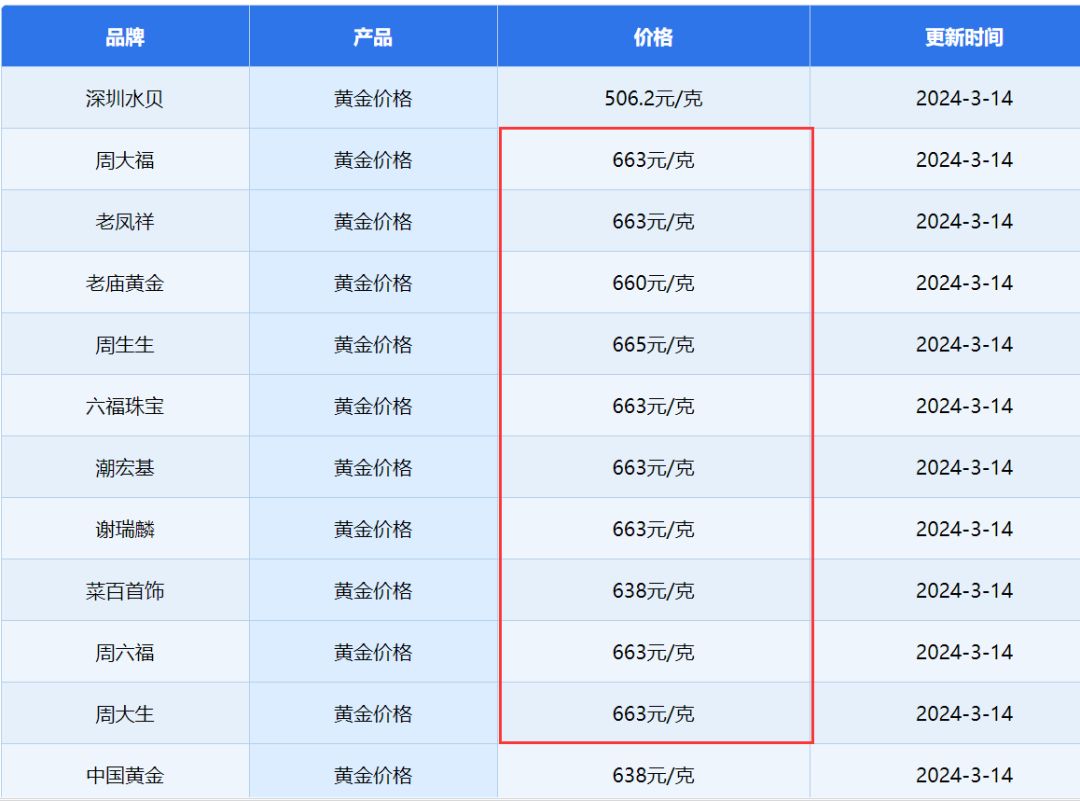

金价走高有两大直观影响:一是跟踪相关指数的黄金ETF和黄金股ETF净值持续上升。截至3月14日,10只黄金相关的ETF产品近1月来平均收益率超过了6%,甚至有黄金股ETF收益率逼近15%。二是金店零售金价继续飙升。截至3月14日,周大福、老凤祥(600612)、周生生、周大生(002867)等金店公布的足金首饰价格已突破660元/克。

(来源:金价查询网)

颇有意思的是,随着零售价持续走高,消费者关注度不但没有降低,反而水涨船高。家住北京的刘女士打算在今年挑选结婚用的“三金”等物件。2024年以来,她多次去了周大福、周生生金店,但每次都发现金价总是维持在600元以上高位,她迟迟不敢下手。“我之前买的金饰物一克才400多元,短短一年时间内就涨了这么多,可能要再看看。一来担心金价会下降,买入后就亏了;二来这是一笔不小的开支,在这类品牌店买金,还需另外付加工费,加工费也并不便宜,如果年中或年底价格有下降,那时候再买也可以。”刘女士对券商中国记者说。

此外,北京某商场金店服务员告诉记者,近期以来金价较为坚挺,基本都维持在600多元以上,但随着价格上涨,来店的人流却是越来越多。“特别是周末适合,人流会明显增加。有些是年轻人,他们会喜欢买些金缀的绳链。还有些是熟悉的面孔,每隔一段时间就过来看下价格。”

本轮上涨有更多内源性支持

在华夏基金的分析框架中,黄金价格波动具有四大影响因素,分别是货币属性、金融属性、商品属性、避险属性。华夏基金认为,近期以来黄金价格变动,主要来自于美债实际利率驱动的投资需求,避险需求以及各国央行购金需求。美债实际利率是黄金短期定价的锚,两者呈反向变动关系。

以2023年四季度至今为例,华夏基金将金价上升划分为三个阶段:一是2023年10月至2023年12月,降息预期快速升温,催化黄金价格震荡上行;二是2024年1月至2024年2月中旬,降息预期回落,推动黄金价格阶段性回调;三是2024年2月下旬以来,流动性宽松预期抬升,黄金价格快速上涨。

在这过程中,博时黄金ETF的基金经理王祥观察到上周(3月4日至3月8日,下同)黄金资产走势一举突破盘整3年之久的震荡交易平台,价格跃升至2100美元上方,且持续表现强势。此外,从中国央行3月7日公布的数据来看,中国2月末黄金储备7258万盎司,自2022年11月份以来开启本轮黄金储备增持至今已连续16个月增持。

从COMEX黄金期货持仓看,王祥还看到,基金净多头上周当周急剧增持超5万张,短期情绪略有亢奋,或再次面临整固需求,但中期上升空间已经打开。国内黄金站上500元/克整数关口,而境内外价差从此前的10元附近快速回落至近期的5元/克左右,溢价水分的挤出对等待入场的投资者而言提供了更为坚实的价格环境,也有利于后续价格上涨的持续性。

“近期黄金资产上涨似乎可从诸多消息中均获得支持,经济疲软对降息的期待、美国中小银行所引发的的金融尾部风险规避情绪回归、同为对抗通胀的另类资产比特币的飙升等等,但这些事件多为逻辑线索而非标志性的事件驱动黄金价格的起落也与各线索信息发布的时点对应性较低,意味着本次黄金价格的上行并非事件性驱动,而存在更多内源性的逻辑支持,应具备较好地持续性。”王祥称。

后续上涨动力来自哪里?

在人类发展历史中,黄金在成为一般等价物之前已是一种古老商品。伴随着价格持续攀升,市场最为关注的是,这样的涨势是否具有持续性?

为寻求答案,有基金经理从过往100年维度去探寻黄金价格规律。永赢基金的基金经理刘庭宇认为,过往100年来金价呈现出“平台期(震荡)――跃升期(大幅上涨)”规律,历史上三次跃升期(分别是1970年1月至1980年1月、2001年4月至2011年9月、2016年1月至2020年8月,涨幅分别为400%、260%、106%)每次涨幅都超过100%,而2023年伦敦金现仅上涨13%,即是说金价还未进入跃升期,真正的上行周期或许还在后面。

(来源:永赢基金)

刘庭宇分析称,货币体系“去美元化”、对冲债务危机和主权信用风险等因素,有望在长期维度对黄金价格形成支撑,对黄金2024年表现保持乐观。从黄金的金融属性和货币属性来看,刘庭宇说到,近期美联储议息会议释放出明显的鸽派信号,暗示了后续降息的可能。美联储降息或市场的降息预期将带动处于历史高位的美债利率和美元掉头向下,或将成为后续黄金上涨的重要推动力。另外,历史上通胀大幅上行是黄金价格上行的领先指标,这一次美国的通胀达到了过去二十年的最高水平,相应的黄金未来可能也还有较大的上涨空间。

“历史上,每轮黄金大牛市的出现,均离不开黄金货币属性走强,反映的是国际货币体系各方势力的此消彼长。”华夏基金认为,从2018年以来,国际地缘形势日趋复杂,中美博弈、俄乌冲突、巴以问题持续涌现,全球进入“去美元化”过程,表现为美元外汇储备下降、黄金储备上升。展望未来,黄金价格仍在上涨通道中。

“黄金在2024年仍然有较强的上行动力。”招商基金研究部首席经济学家李湛认为,美债实际利率中枢的趋势性下行、全球央行去美元进程的推进,叠加地缘政治冲突带来的阶段性避险需求,今年黄金价格仍有较强表现。一是在全球不确定性加大的背景下,央行未来配置黄金的意愿仍然较高,这对金价有长期支撑;二是美债风险溢价中枢可能长期抬升,进一步强化黄金的避险属性,也意味着在美元信用下降的背景下,黄金的货币属性可能在回归;三是建议关注黄金的季节性规律寻找确定性高的时机介入。

黄金投资要做到这两点

那么对不同投资者而言,该通过怎样的方式参与黄金投资?

富国基金认为,普通投资者一般通过金融市场上市交易的黄金ETF来持有黄金,此前在高利率环境下全球黄金ETF持仓规模不断降低,未来在利率水平下降的环境,ETF的仓位回补或推动金价上行。对于黄金投资而言,要做到两点,一是战略上看多黄金,坚信黄金的长期上涨逻辑;二是战术上逢低配置,在震荡中寻找“落子”时机。

在具体资产类别上,刘庭宇说到,黄金股是黄金投资价值的放大器。从历史数据看,黄金股相比现货黄金呈现出了长期超额收益。比如从2019年至2023年12月底,中证沪深港黄金股指数涨74.3%、上海金(AU9999)涨68.5%。另外,黄金股的涨跌弹性更高。截至2023年底,过去五年黄金股相比金价(上海金)的贝塔约1.2倍―1.3倍。金矿企业的扩产和杠杆效应、黄金珠宝商的渠道扩张和品牌集中度提升,贡献了黄金股的超额收益。

从记者梳理情况来看,随着黄金投资产品不断丰富,截至目前黄金不仅有实物、期货、基金、股票,还出现了积存金等新型产品。对大多数人而言,最常见的场景是黄金实物。除金店等销售渠道外,各大商业银行也推出金条、金币等产品。另外,个别银行推出的积存金业务,投资者可以在银行开立专门账户,按照固定重量或固定金额购入黄金产品,到期后的积存金一般可兑换为实物金或执行赎回、转让等操作。

一家专业从事财经资讯和金融服务的平台,专业为广大网名提供咨询和解惑服务

一家专业从事财经资讯和金融服务的平台,专业为广大网名提供咨询和解惑服务