中粮期货:玉米节后回暖 迎来春暖花开?

市场回顾

截止2月20日收盘,玉米主力合约c2405收盘价为2404元,当日最高价报2412元,最低价报2388元。

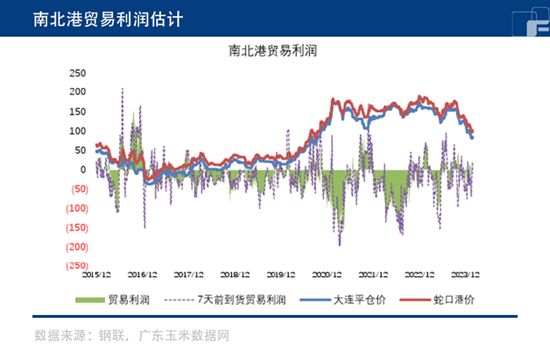

春节过后,气候反复无常,让市场看到显性供应压力。天气快速回温可能带来短期销售压力。在节后,中下游市场相对稳定的是库存水平相对较低,但变化的是余粮的压力,相较于节前已经有所减轻,这意味着中下游收购进度可能会加速。随着进入三月传统的淡季,下游指标也进一步证实了这一趋势。

叠加上天气反复无常以及进口成本估值下调的因素,意味着市场在反弹后可能会重新测试基差低点。综上认为市场的偏弱格局并未改变,但趋势性行情可能无法提供较高的收益水平。因此,在月间相对强弱的交易方面需要谨慎考虑。另外,需要注意跨品种价差,在此前2月订单逐渐结束后,市场可能存在锁定加工利润空间的情况。

国内长假期间,外盘谷物大跌

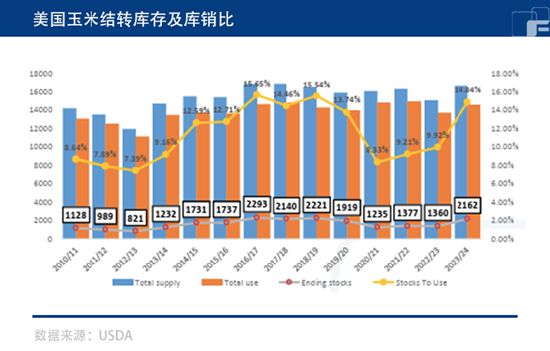

截止2月8日当周,美玉米市场年度出口销售净增130.69万吨,当周美玉米装船90.33万吨截至2月8日美玉米23/24 年度累计净销售3621.5万吨按照21亿蒲的出口销售目标来看,已经完成67.89%的出口日标,高于去年同期的54.79%。对华销售数据来看,截止2月8日,累计对华销售176.86万吨。

当前美玉米平衡表宽松、管理基金净空接近历史极值,CBOT玉米价格跌破种植成本支撑,尽管基本面仍是向下,但价格已经处于偏低水平。国内春节长假期间,受到美麦、美农二月论坛等利空冲击,基金继续加空,而利多题材相对有限。整体看,CBOT玉米价格仍处于弱势寻底过程中。短期关注400美分支撑位、450美分压力位。

节后国内市场预期乐观

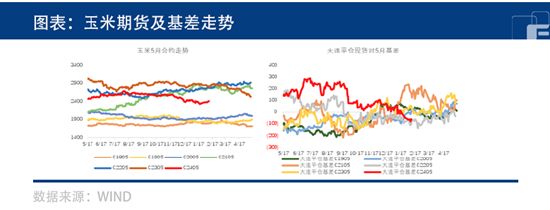

自1月22号以来,05合约的价格跌破了前低点,周线上出现了三连阳,上涨了近100点,再次回到了2400-2450的区间。春节前,市场购销清淡,盘面出现异常大幅的反弹行情,也凸显了市场对年后行情的乐观预期。

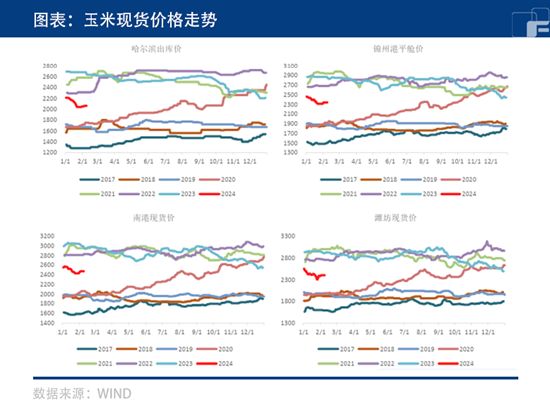

在春节期间,尤其是正月初一至初八期间,全国范围内的气温升高导致东北地区地下粮食的存放难度增加。从初五至今,部分深加工企业的收购价格出现下跌,东北产区的部分地区下跌超过50元,北港收购价较节前下滑了30-40元。从19号到20号开始,全国范围内的反弹再次出现大范围的降温,预计将持续到本月底至下个月初。但随后的升温趋势明显,预计现货价格难以出现大幅的反弹。

售粮进度方面,东北和华北地区的余粮接近五成。考虑到今年东北地区增产幅度较高,且年后到3月份气温升温后地下粮食的出售压力较大,因此需要进一步观察东北现货的底部情况。然而,春节前北港价格在2250-2260左右已经引发部分贸易商的建库意愿。而且,这个价格已经跌破了租地种植的成本。

此外,期货的升水现象也反映了年后渠道和烘干塔建库的预期。期货的反弹进一步带动了现货市场的情绪扭转。预计未来半个月北港价格将在2250-2300之间波动。按照节前的期货价格静态测算,玉米0305合约已经提供了交割利润,预计可能会进一步刺激基差贸易商入市建库。预计03合约大概率会回归期货向现货,而05合约预计将在2300-2450区间震荡。

(刘宇 期货交易咨询资格证号:Z0012343)

一家专业从事财经资讯和金融服务的平台,专业为广大网名提供咨询和解惑服务

一家专业从事财经资讯和金融服务的平台,专业为广大网名提供咨询和解惑服务